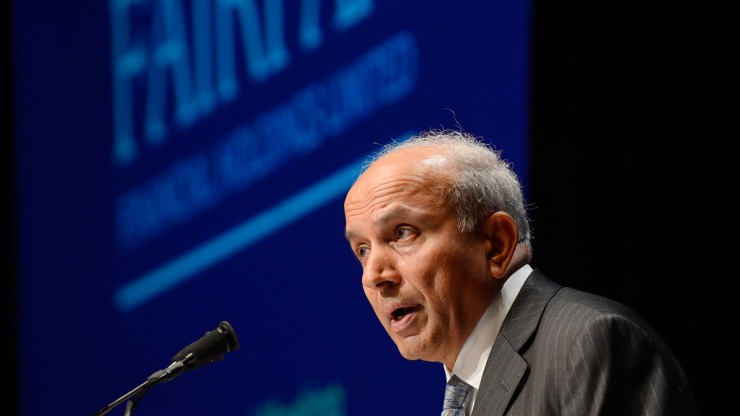

Τον έλεγχο της Eurobank εξασφαλίζει η Fairfax του δισεκατομμυριούχου Prem Watsa μέσα από το deal της συγχώνευσης της Grivalia με την τράπεζα, που επιτρέπει στον «Καναδό Γουόρεν Μπάφετ» να ελπίζει ότι θα μετατρέψει σε κέρδη τις ζημιές που έχει, ως τώρα από τις επενδύσεις του στην Ελλάδα.

Η σχέση ανταλλαγής για τη συγχώνευση της τράπεζας με την πρώην θυγατρική της, εταιρεία ακινήτων, την οποία είχε πουλήσει στην Fairfax για να ενισχύσει την κεφαλαιακή της θέση δεν έχει γίνει γνωστή. Το deal εγκρίθηκε σε έκτακτη συνεδρίαση του διοικητικού συμβουλίου της Eurobank, αργά χθες το βράδυ, και οι ανακοινώσεις αναμένονται σήμερα.

Όμως, είναι γνωστό ήδη ότι σε αυτή τη χρονική συγκυρία η Eurobank θα προχωρήσει σε αυτή τη συγχώνευση περίπου σαν να πρόκειται για ένα «γάμο» μεταξύ ίσων, παρότι στο παρελθόν η κεφαλαιοποίηση της Grivalia αντιστοιχούσε σε μικρό ποσοστό της χρηματιστηριακής αξίας της μητρικής τράπεζας.

Σήμερα, με τη γνωστή, κακή πορεία των τραπεζικών μετοχών στην Ελλάδα, η αξία της Eurobank μόλις ξεπερνά το 1 δισ. ευρώ, ενώ η Grivalia, στην οποία η Fairfax ελέγχει το 51%, έχει αξία 726 εκατ. ευρώ.

Υπολογίζεται ότι, μετά τη συγχώνευση, η Fairfax θα αυξήσει το ποσοστό συμμετοχής της στην Eurobank στο 32%, δηλαδή πολύ κοντά στο όριο της καταστατικής μειοψηφίας (33,4%), που δίνει δικαίωμα «βέτο» σε όλες τις σημαντικές αποφάσεις.

Στην Eurobank ήδη έχουν σημαντικά ποσοστά συμμετοχής και άλλοι ξένοι θεσμικοί επενδυτές μεγάλου βεληνεκούς, ενώ και στην Grivalia το 30% κατέχουν ξένοι θεσμικοί και άλλο 5% ελέγχει μόνη της η Pimco.

Έτσι, μετά τη συγχώνευση της Eurobank με την Grivalia στη μετοχική σύνθεση της τράπεζας θα είναι κυρίαρχοι η Fairfax και ένα πλήθος ξένων θεσμικών επενδυτών.

Για τον Πρεμ Γουάτσα, που δεν έχει συνηθίσει να χάνει λεφτά από μεγάλες επενδυτικές τοποθετήσεις, η συγχώνευση είναι ένα βήμα προς την κάλυψη των ζημιών που έχει εγγράψει από το 2014, επενδύοντας στην Ελλάδα.

Η Fairfax συμμετείχε, το 2014, στην αύξηση κεφαλαίου της Eurobank με ποσό άνω των 630 εκατ. ευρώ, το οποίο είχε σχεδόν χαθεί μέχρι την επόμενη ανακεφαλαιοποίηση, του 2015, όπου η Fairfax συμμετείχε και πάλι, αυξάνοντας το ποσοστό της από 12% σε 17%.

Η πορεία της μετοχής από την ανακεφαλαιοποίηση του 2015 και μετά εξαφάνισε το μεγαλύτερο μέρος των κεφαλαίων που είχε τοποθετήσει η Fairfax και όλοι οι παράγοντες της αγοράς θεωρούσαν βέβαιο ότι ο Ινδοκαναδός διαχειριστής κεφαλαίων αυτή την φορά δεν θα έβρισκε τρόπο να καλύψει τη ζημιά.

Φαίνεται, όμως, ότι η τοποθέτηση του στην Grivalia λειτούργησε κάπως σαν… ασφαλιστικό συμβόλαιο: η μετοχή της Grivalia από το 2013 δικαίωσε τον Γουάτσα. Έδειξε αξιοσημείωτη σταθερότητα και έδωσε στην Fairfax ένα «σκληρό νόμισμα», που χρησιμοποιείται σήμερα για να του δώσει τον έλεγχο της τράπεζας.

Η συναλλαγή μπορεί να είναι εξαιρετικά επωφελής για την Fairfax, δίνει όμως και στην Eurobank τη δυνατότητα να αντλήσει μια ενίσχυση κεφαλαίων της τάξεως του 1 δισ. ευρώ, αυξάνοντας περίπου κατά 2% το δείκτη κεφαλαιακής της επάρκειας.

Έτσι, η Eurobank μπορεί να περάσει στο επόμενο στάδιο ταχύτατης εξυγίανσης του ισολογισμού της, ξεπερνώντας τις υπόλοιπες ελληνικές τράπεζες σε αυτό τον ιδιότυπο αγώνα δρόμου: όλα τα «κόκκινα» δάνεια της τράπεζας θα περάσουν σε ένα όχημα ειδικού σκοπού (SPV) για να τιτλοποιηθούν, με την έκδοση τριών σειρών τίτλων (senior, mezzanine, junior).

Με το κεφαλαιακό «μαξιλάρι» που εξασφαλίζει μέσω της συγχώνευσης, η Eurobank θα μπορέσει να εγγράψει τις πρόσθετες προβλέψεις που χρειάζονται για τη μεταβίβαση των δανείων στο SPV σε τιμές κοντινές με αυτές της αγοράς, ώστε να μπορέσει να «καθαρίσει» γρήγορα τον ισολογισμό της και να επιστρέψει στην τραπεζική κανονικότητα.

Αυτός είναι, βέβαια, και ο απώτερος σκοπός του Πρεμ Γουάτσα: να είναι κυρίαρχος μέτοχος όχι σε μια τράπεζα που διαρκώς θα χάνει λεφτά και θα αναζητεί κεφάλαια από τους μετόχους, αλλά σε ένα πιστωτικό ίδρυμα που θα κερδίζει, αξιοποιώντας την αναμενόμενη ανάκαμψη της ελληνικής οικονομίας.

Ο δισεκατομμυριούχος επενδυτής δεν θα πάρει πίσω τα κεφάλαια της Fairfax σε ένα ή σε δύο χρόνια, αλλά θα ελπίζει βάσιμα ότι, σε βάθος αρκετών χρόνων, η επένδυσή του στην Ελλάδα θα αποδώσει καρπούς.