Επάνοδο στην κερδοφορία προβλέπει το Διεθνές Νομισματικό Ταμείο για τις ελληνικές τράπεζες, την επόμενη τριετία, αλλά οι θετικές εκτιμήσεις σταματούν εδώ: τα κέρδη των ελληνικών τραπεζών, όπως εκτιμά, δεν θα επανέλθουν στη «χρυσή εποχή» 2005 – 2008, ενώ σοβαρό πρόβλημα, που θέτει ζητήματα βιωσιμότητας του επιχειρηματικού μοντέλου των τραπεζών, θα αποτελέσει το υψηλό κόστος κεφαλαίου.

Σε ειδική ανάλυση για την κερδοφορία των ελληνικών τραπεζών, που συνοδεύει την ετήσια έκθεση του άρθρου IV για την ελληνική οικονομία, οι αναλυτές του ΔΝΤ τονίζουν ότι, «ενώ ο ελληνικός τραπεζικός τομέας εξυγιαίνεται, η αύξηση της κερδοφορίας με βιώσιμο τρόπο θα αποτελέσει το κλειδί για την περαιτέρω ενίσχυση της ανθεκτικότητάς του».

Όπως σημειώνεται στην ανάλυση, ενώ η κερδοφορία αναμένεται να ανακάμψει βραχυπρόθεσμα, η διαχείριση του κινδύνου επιτοκίων και η αναζήτηση επιλογών για τη διατήρηση των εσόδων από προμήθειες απαιτούν προσοχή από τις τραπεζικές διοικήσεις. Στοιχεία για την τιμολόγηση των δανείων και την κερδοφορία, που δεν καλύπτει πλήρως το κόστος κεφαλαίου υποδηλώνουν ότι είναι ανάγκη οι ελληνικές τράπεζες να ενισχύσουν τα πλαίσια για τη διαχείριση κινδύνων και να προσαρμόσουν τα επιχειρηματικά τους μοντέλα.

Με την αντιμετώπιση αυτών των προκλήσεων, υπογραμμίζει το ΔΝΤ, θα προλειανθεί το έδαφος για να αυξηθεί βιώσιμα οι κερδοφορία και να μπορέσουν οι τράπεζες να ανταποκριθούν στον αυξανόμενο ανταγωνισμό από μη τραπεζικά ιδρύματα, όπως οι εταιρείες ψηφιακών πληρωμών.

Όπως τονίζεται, η χαμηλή κερδοφορία μπορεί να δημιουργήσει σημαντικά ρίσκα χρηματοπιστωτικής σταθερότητας, καθώς οι τράπεζες δυσκολεύονται να δημιουργήσουν κεφαλαιακά «μαξιλάρια» για να αντιμετωπίσουν ενδεχόμενα σοκ. Επιπλέον, δυσκολεύει την προσπάθεια προσέλκυσης επενδυτών για την παροχή νέου κεφαλαίου και περιορίζει τη δυνατότητα χρηματοδότησης της χορήγησης νέων δανείων. Ειδικά για την περίπτωση της Ελλάδας, τονίζει το Ταμείο, η χαμηλή κερδοφορία μπορεί να οδηγήσει σε μετατροπή αναβαλλόμενων φόρων σε μετοχές από το Δημόσιο, που θα ζημίωνε τους μετόχους.

Οι προβλέψεις για τα κέρδη

Το Ταμείο τονίζει τη μεγάλη επιδείνωση που σημείωσαν τα τραπεζικά αποτελέσματα τη διετία 2020 - 2021, καθώς οι τράπεζες προχώρησαν γρήγορα την εξυγίανση χαρτοφυλακίων και ενέγραψαν ζημιές από τιτλοποιήσεις μη εξυπηρετούμενων δανείων. Ο κύριος δείκτης κερδοφορίας των τραπεζών, η απόδοση ιδίων κεφαλαίων (RoE) έγινε αρνητικός, εξαιτίας αυτών των ζημιών και της επίδρασης του σοκ από την πανδημία, αλλά ήδη πριν από το 2020 είχε μειωθεί το καθαρό περιθώριο επιτοκίου, που αποτελεί την κύρια πηγή εσόδων για τις ελληνικές τράπεζες. Η πτώση του περιθωρίου επιτοκίου σε ένα βαθμό αντισταθμίσθηκε από την αύξηση των εσόδων από προμήθειες, που όμως παραμένουν πολύ χαμηλότερα από τον ευρωπαϊκό μέσο όρο.

Προχωρώντας σε μια πρόβλεψη για την κερδοφορία των τραπεζών σε ορίζοντα τριετίας, με ένα μοντέλο που περιλαμβάνει τις κύριες μακροοικονομικές μεταβλητές (ρυθμοί ανάπτυξης, επιτόκια κ.α.), το Ταμείο καταλήγει στο συμπέρασμα ότι θα υπάρξει σταδιακή ανάκαμψη της τραπεζικής κερδοφορίας.

Τονίζει, όμως, ότι ο δείκτης της απόδοσης ιδίων κεφαλαίων θα επιστρέψει σε ένα εύρος 7 – 9%, περίπου δηλαδή στο επίπεδο όπου βρισκόταν την περίοδο 2001 – 2004, αλλά θα μείνει «πολύ μακριά τα χρόνια της έκρηξης κερδοφορίας στο τραπεζικό σύστημα, δηλαδή την περίοδο 2005 – 2008». Τα αποτελέσματα αυτής της μελέτης συνάδουν με τις εκτιμήσεις και των αναλυτών των επενδυτικών οίκων, όπως σημειώνει το Ταμείο.

Αυτή η χαμηλή αποδοτικότητα των ελληνικών τραπεζών «αντικρίζεται» με το υψηλό κόστος κεφαλαίου (cost of equity - CoE), δηλαδή την αμοιβή που απαιτούν οι επενδυτές για να τοποθετήσουν κεφάλαια σε μια τράπεζα. Το CoE, σημειώνει το Ταμείο, είναι για τις τράπεζες σημαντικό για να αξιολογηθεί η βιωσιμότητα των επιχειρηματικών τους μοντέλων. Ένα υψηλό CoE και οι συνεπαγόμενοι περιορισμοί στην άντληση κεφαλαίου μπορεί να εμποδίσει τις τράπεζες να αντλήσουν κεφάλαια για να ανταποκριθούν σε ενδεχόμενο σοκ.

Οι επόπτες των τραπεζών, αναφέρει το ΔΝΤ, μπορεί να συγκρίνουν το CoE του παρελθόντος με την προβλεπόμενη απόδοση ιδίων κεφαλαίων, η οποία δεν πρέπει να είναι συστηματικά χαμηλότερη. Αυτό έκανε η ΕΚΤ κατά τον τελευταίο έλεγχο (SREP) του 2021, προκειμένου να αξιολογήσει τη βιωσιμότητα των επιχειρηματικών μοντέλων των τραπεζών, υπενθυμίζει το ΔΝΤ.

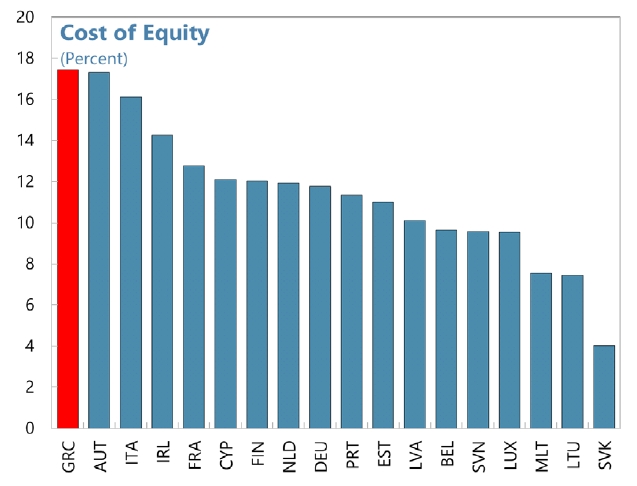

Σε ό,τι αφορά, λοιπόν, το κόστος κεφαλαίου, διαπιστώνεται ότι είναι πολύ υψηλότερο από την αναμενόμενη απόδοση ιδίων κεφαλαίων, κάτι που αποτελεί σημείο προβληματισμού. Για τις ελληνικές τράπεζες το κόστος κεφαλαίου έχει εκτιμηθεί σε 12 – 17%, δηλαδή πολύ κάτω από την προβλεπόμενη απόδοση κεφαλαίου του 7 – 9% για την επόμενη τριετία. Το υψηλό CoE συνάδει με τις πολύ χαμηλές αποτιμήσεις που δίνουν οι επενδυτές στις μετοχές των ελληνικών τραπεζών σε όρους τιμής προς λογιστική αξία.

Το υψηλότερο κόστος κεφαλαίου στην Ευρώπη έχουν οι ελληνικές τράπεζες

Δεν τιμολογούνται σωστά οι κίνδυνοι των δανείων

Ένα ακόμη σημαντικό κριτήριο αξιολόγησης της βιωσιμότητας των επιχειρηματικών μοντέλων των ελληνικών τραπεζών είναι η επαρκής τιμολόγηση των δανείων, όπως σημειώνει το ΔΝΤ. Διαπιστώνει, ωστόσο, ότι ενώ τα περιθώρια επιτοκίου είναι από τα υψηλότερα στην Ευρώπη, μετά την Ιρλανδία και την Κύπρο, τα υψηλά επιτόκια δεν φαίνεται ότι έχουν καλύψει επαρκώς τους κινδύνους των δανείων.

Με βάση τη μεθοδολογία της Ευρωπαϊκής Τραπεζικής Αρχής και της ΕΚΤ, οι ελληνικές τράπεζες πιθανόν να μην έχουν καλύψει επαρκώς όλα τα ρίσκα των νέων δανείων. Οι αναμενόμενες ζημιές που σχετίζονται με πιστωτικό κίνδυνο προβλέπεται ότι θα επιβαρύνουν πολύ τα περιθώρια κέρδους, κάτι που υποδεικνύει ότι υπάρχει πρόβλημα στην τιμολόγηση των δανείων. Το Ταμείο σημειώνει, μάλιστα, ότι τα πολύ χαμηλά επιτόκια, που δεν καλύπτουν τους κινδύνους, εντοπίζονται κυρίως στα επιχειρηματικά δάνεια, όπου υπάρχει έντονος ανταγωνισμός μεταξύ των τραπεζών.

Ενώ η κερδοφορία αναμένεται να ανακάμψει το επόμενο διάστημα, τα επιχειρηματικά μοντέλα των ελληνικών τραπεζών μπορεί να χρειάζονται προσαρμογή για να ενισχυθεί η ανθεκτικότητά τους, συμπεραίνει το Ταμείο.