«Καλωσορίζοντας» τις θετικές αλλαγές στο πλαίσιο για τη διαχείριση των μη εξυπηρετούμενων ανοιγμάτων (NPEs), τη σταδιακή μείωση της κρατικής χρηματοδότησης και την αποκατάσταση της κερδοφορίας, η Bank of America Merrill Lynch αύξησε τις τιμές – στόχους για τις τέσσερις ελληνικές συστημικές τράπεζες κατά 24%-78%, δηλώνοντας επιλεκτικά θετική.

Ωστόσο, όπως επισημαίνει σε ανάλυση με τίτλο "Risk-reward turns more attractive, but still no Buys" (η ανταμοιβή του κινδύνου καθίσταται πιο ελκυστική, αλλά ακόμη όχι σύσταση αγοράς), οι δομικοί κίνδυνοι παραμένουν, κάτι που μπορεί να μεταφραστεί σε dilution της BVPS σε βάθος χρόνου, ενώ θα αποτυπωθεί στις αποτιμήσεις των μετοχών.

Όσο αφορά τις συστάσεις της για τις τράπεζες, η επενδυτική αναβαθμίζει σε neutral την Εθνική με τιμή στόχο τα 0,27 ευρώ, διατηρεί το neutral για την Alpha Bank με στόχο τα 2,27 ευρώ, ενώ το underperform παραμένει για την Τράπεζα Πειραιώς (0,22 ευρώ) και τη Eurobank (0,70 ευρώ).

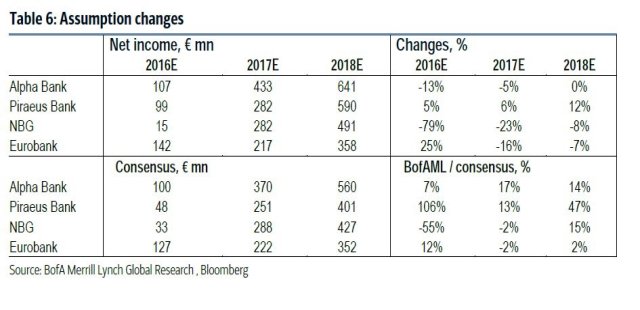

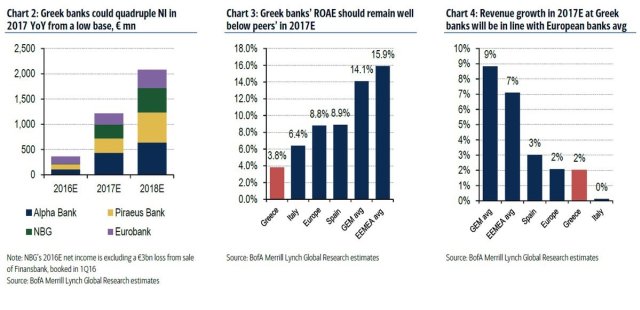

Η BofA Merrill Lynch θεωρεί ότι το 2017 μπορεί να είναι καλύτερο έτος για τις ελληνικές τράπεζες, αλλά αυτό πρέπει να αποδειχθεί στην πράξη και προσδοκά η κερδοφορία να βελτιωθεί περαιτέρω (3,8% κατά μ.ο. στον ROAE).

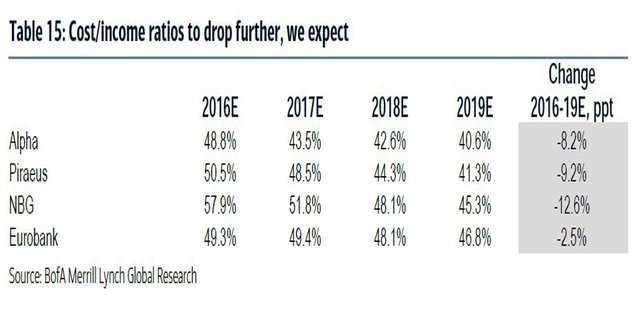

Η επενδυτική εκτιμά ότι θα αποκατασταθεί η κερδοφορία στον κλάδο, με τον δείκτη ROAE να αυξάνεται το 2017 κατά 3,8% (μ.ο.) από 1,1% το 2016 (προ της αποπληρωμής CoCos και προνομιούχων). Οι βασικοί καταλύτες για την πορεία της κερδοφορίας είναι η αύξηση του δείκτη ΝΙΜ, η μείωση του κόστους κινδύνους και η περαιτέρων βελτίωση του λειτουργικού κόστους.

Συνολικά αναμένει οι ελληνικές τράπεζες να εμφανίσουν κέρδη 1,3 δισ. ευρώ το 2017.

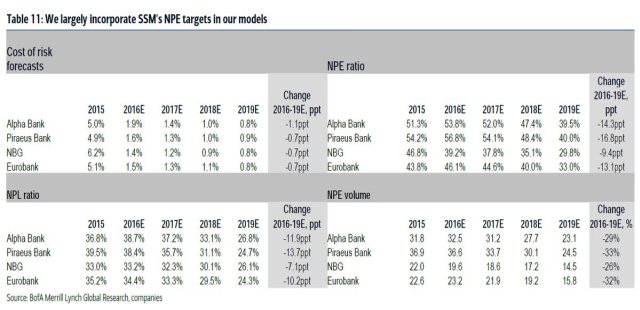

Σχετικά με τους στόχους μείωσης των NPEs, εκτιμά ότι είναι ευκολότερο να επιτευχθούν το 2017, ελαφρώς δυσκολότερο τη διετία 2018-2019, ενώ αργότερα θα είναι ακόμη δυσκολότερο.

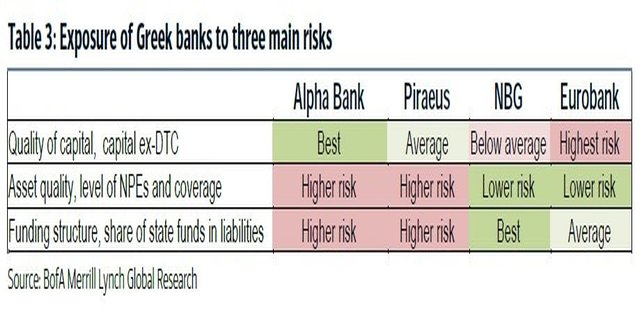

Ειδικότερα για την κάθε τράπεζα, ο δείκτης κεφαλαιακής επάρκειας της Alpha Bank είναι πιο κοντά στον ευρωπαϊκό μέσο όρο (10,5% χωρίς DTC) ενώ η τράπεζα έχει την καλύτερη δομή κερδοφορίας. Η Εθνική έχει το χαμηλότερο δείκτη κινδύνου για τη χρηματοδότηση και την καλύτερη ποιότητα ενεργητικού. Για την Πειραιώς, αν και η διοίκηση κάνει σημαντικά βήματα για τη βελτίωση της ποιότητας του ενεργητικού, οι δείκτες κεφαλαιακής επάρκειας παραμένουν χαμηλοί.

Οι προβλέψεις αναμένεται να υποχωρήσουν σε ετήσια βάση, προκειμένου να επιτευχθούν οι στόχοι που έχει θέσει ο SSM. Η BofA Merrill Lynch εκτιμά ότι θα υπάρξει μια πτώση του δείκτη CoR στο 1,3% το 2017, από 1,6% το 2016.

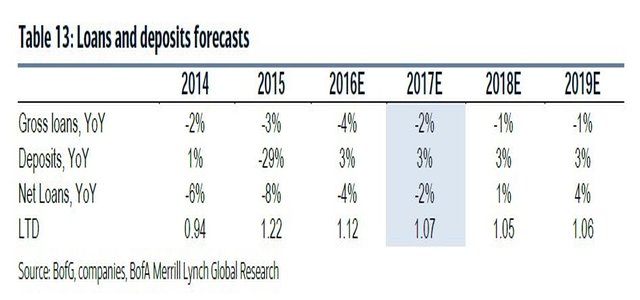

Αναμένοντας θετικό ρυθμό ανάπτυξης της ελληνικής οικονομίας κατά 1,4% σε πραγματικούς όρους, η οποία όμως στον τραπεζικό κλάδο θα αντισταθμιστεί από κάμψη των μεικτών χορηγήσεων, η BofA εκτιμά ότι η μείωση των NPEs θα είναι στα 10 δισ. ευρώ την περίοδο από το δεύτερο εξάμηνο του 2016 έως και το 2017, ήτοι 4% του τρέχοντος όγκου των τεσσάρων τραπεζών.

Η επενδυτική αναμένει μείωση 2% στη χροήγηση των δανείων το 2017 και σταθεροποίηση το 2018-2019.