Προειδοποιήσεις σοβαρού κινδύνου για το τραπεζικό σύστημα περιλαμβάνει η Ενδιάμεση Έκθεση της Τράπεζας της Ελλάδος για τη Νομισματική Πολιτική, καθώς τονίζεται ότι ο δείκτης μη εξυπηρετούμενων δανείων (ΜΕΔ) παραμένει πολύ υψηλός και θα αυξηθεί περαιτέρω από την πανδημία, η ποιότητα των κεφαλαίων είναι χαμηλή, λόγω της υψηλής συμμετοχής αναβαλλόμενων φορολογικών απαιτήσεων, ενώ στο 9μηνο οι τράπεζες πέρασαν σε ζημιές. Η ΤτΕ επαναφέρει με επιτακτικό τρόπο την πρόταση για ίδρυση bad bank και παρουσιάζει τα βασικά στοιχεία της.

Ειδικότερα, στην έκθεση τονίζεται ότι:

- Ως αποτέλεσμα των μέτρων της ΕΚΤ και των παρεμβάσεων της Πολιτείας και άλλων φορέων με στόχο την αντιμετώπιση των επιπτώσεων της πανδημίας, καταγράφεται το τρέχον έτος σημαντική επέκταση της τραπεζικής πίστης προς τις μη χρηματοπιστωτικές επιχειρήσεις.

- Το τραπεζικό σύστημα ωστόσο εξακολουθεί να βαρύνεται με πολύ υψηλό απόθεμα μη εξυπηρετούμενων δανείων. Παρά το γεγονός ότι κατά τη διάρκεια του 2020 (όπως και των αμέσως προηγούμενων ετών) σημειώθηκε πρόοδος και εισήχθησαν σημαντικές πολιτικές όσον αφορά την αντιμετώπιση αυτού του προβλήματος, απομένει ακόμη να υιοθετηθεί η πρόταση της Τράπεζας της Ελλάδος για τη δημιουργία σχετικής εταιρίας διαχείρισης στοιχείων ενεργητικού.

- Η αναγκαιότητα δρομολόγησης της λύσης αυτής καθίσταται επιτακτικότερη, καθώς η πανδημία αναπόφευκτα θα πλήξει περαιτέρω την ποιότητα των δανειακών χαρτοφυλακίων των τραπεζών.

Στα 58,7 δισ. τα «κόκκινα δάνεια»

Σχετικά με τα μη ΜΕΔ, η Τρ. Ελλάδος σημειώνει ότι «ανήλθαν, σε ατομική βάση, στο τέλος Σεπτεμβρίου του 2020 σε 58,7 δισεκ. ευρώ, μειωμένα κατά 9,8 δισεκ. ευρώ συγκριτικά με το τέλος Δεκεμβρίου του 2019 και κατά 48,5 δισεκ. ευρώ έναντι του Μαρτίου του 2016, οπότε είχε καταγραφεί και το υψηλότερο επίπεδο ΜΕΔ. Ο λόγος των ΜΕΔ προς το σύνολο των δανείων παρέμεινε υψηλός (35,8%) τον Σεπτέμβριο του 2020».

Η ΤτΕ υπογραμμίζει τον κίνδυνο για νέα ΜΕΔ μόλις λήξουν τα μέτρα προσωρινής αναστολής πληρωμής, λόγω της πανδημίας. «Επισημαίνεται», αναφέρει, «ότι η υπαγωγή μεγάλου μέρους των ενήμερων δανείων σε καθεστώς προσωρινής αναστολής καταβολής δόσεων μέχρι τα τέλη Δεκεμβρίου του 2020 συγκράτησε την εισροή νέων ΜΕΔ. Πάντως το μη εξυπηρετούμενο ιδιωτικό χρέος παραμένει πολύ υψηλό, ανεξαρτήτως αν τα ΜΕΔ των τραπεζών έχουν μειωθεί λόγω των μεταβιβάσεων σε φορείς εκτός τραπεζικού συστήματος».

Υπενθυμίζεται ότι η ΤτΕ έχει προβλέψει ότι από τα δάνεια που βρίσκονται σε αναστολή, συνολικού υπολοίπου άνω των 20 δισ. ευρώ, έως και 10 δισ. ευρώ ενδέχεται να περάσουν σε καθυστέρηση μετά τη λήξη των προσωρινών μέτρων ανακούφισης επιχειρήσεων και νοικοκυριών. Στη νέα έκθεσή της, πάντως, η ΤτΕ αποφεύγει να κάνει συγκεκριμένη πρόβλεψη για τα νέα «κόκκινα» δάνεια, λόγω της αβεβαιότητας που επικρατεί.

Όπως σημειώνει η ΤτΕ, «εντός του 2020 υλοποιήθηκαν σημαντικές μεταρρυθμίσεις με σκοπό την επίλυση του προβλήματος των ΜΕΔ. Αυτές αφορούν την πραγματοποίηση τιτλοποιήσεων μη εξυπηρετούμενων δανείων με ενεργοποίηση του μηχανισμού “Ηρακλής” και την ψήφιση του νόμου 4738/2020 που βελτιώνει πολλές πτυχές του πτωχευτικού δικαίου. Καθώς όμως, ακόμη και μετά τις ενέργειες αυτές, τα ΜΕΔ θα παραμείνουν σε υψηλό επίπεδο και δεδομένου ότι αναμένεται να υπάρξει νέα εισροή ΜΕΔ λόγω της πανδημίας, είναι απαραίτητο να εφαρμοστούν και άλλες, συμπληρωματικές του “Ηρακλή”, λύσεις».

Χαμηλή ποιότητα κεφαλαίων και ζημιές

Σε ό,τι αφορά την κεφαλαιακή επάρκεια των τραπεζών, η ΤτΕ σημειώνει ότι «οι δείκτες κεφαλαιακής επάρκειας διατηρήθηκαν σε ικανοποιητικά επίπεδα», αλλά σπεύδει να τονίσει ότι «όσον αφορά την ποιότητα των ιδίων κεφαλαίων των τραπεζών, παραμένει το μειονέκτημα ότι το μεγαλύτερο μέρος της κεφαλαιακής βάσης του ελληνικού τραπεζικού συστήματος αντιστοιχεί σε αναβαλλόμενη φορολογική απαίτηση των τραπεζών. Γι’ αυτό το λόγο, αποτελεί πρόσθετο ελκυστικό στοιχείο της πρότασης της Τράπεζας της Ελλάδος για τη ριζικότερη μείωση των μη εξυπηρετούμενων δανείων με τη δημιουργία εταιρίας διαχείρισης στοιχείων ενεργητικού το γεγονός ότι θα συμβάλει σε περιορισμό της αναβαλλόμενης φορολογικής απαίτησης».

Ειδικότερα, σχετικά με τα κεφάλαια των τραπεζών, η ΤτΕ αναφέρει ότι:

- Τόσο ο Δείκτης Κεφαλαίου Κοινών Μετοχών της κατηγορίας 1 (Common Equity Tier 1 – CET1) όσο και ο Δείκτης Κεφαλαιακής Επάρκειας σε ενοποιημένη βάση παρέμειναν στο τέλος Σεπτεμβρίου του 2020 σε ικανοποιητικό επίπεδο (14,6% και 16,3% αντίστοιχα). Ενσωματώνοντας την πλήρη επίδραση του Διεθνούς Προτύπου Χρηματοοικονομικής Αναφοράς 9 (ΔΠΧΑ 9), ο δείκτης CET1 διαμορφώθηκε σε 12,1% και ο Δείκτης Κεφαλαιακής Επάρκειας σε 13,9%.

- Πρέπει πάντως να επισημανθεί ότι πάνω από το ήμισυ των κεφαλαίων των τραπεζών αντιστοιχεί σε αναβαλλόμενη φορολογική απαίτηση από το Ελληνικό Δημόσιο. Αυτό το γεγονός χρήζει αντιμετώπισης, ιδίως αν ληφθεί υπόψη ότι το ποσοστό που αντιπροσωπεύει η αναβαλλόμενη φορολογική απαίτηση στα συνολικά κεφάλαια των τραπεζών εκτιμάται ότι θα αυξηθεί στο πλαίσιο της παρούσας στρατηγικής για τη μείωση των μη εξυπηρετούμενων δανείων.

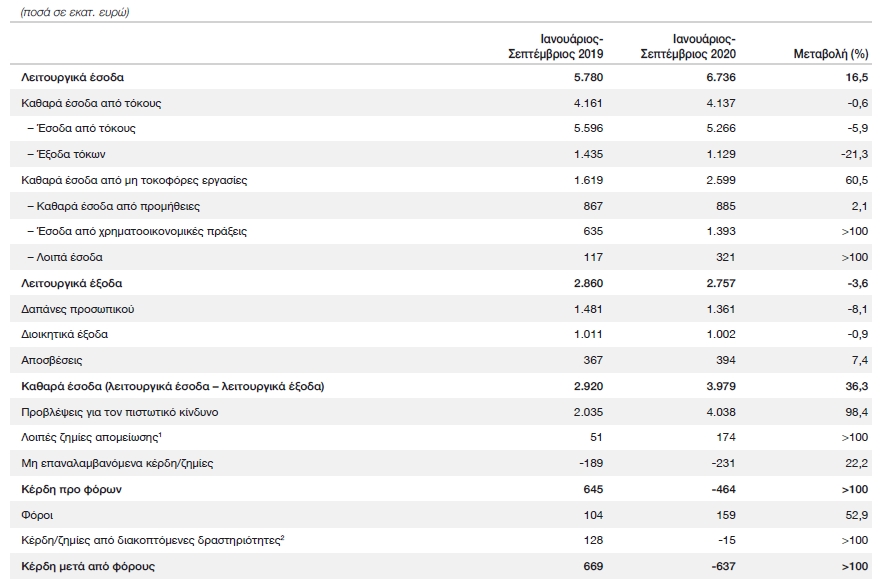

Τα οικονομικά αποτελέσματα των τραπεζών επηρεάσθηκαν από την πανδημία, λόγω της αύξησης των προβλέψεων για την κάλυψη πιστωτικού κινδύνου, αλλά και από τις ζημιές που καταγράφηκαν μετά την πώλησης μεγάλου όγκου ΜΕΔ μιας συστημικής τράπεζας (σ.σ.: Eurobank). Έτσι, το αποτέλεσμα μετά από φόρους των τραπεζών το πρώτο εννεάμηνο του 2020 ήταν ζημιογόνο.

Ειδικότερα, οι ζημιές προ φόρων ξεπέρασαν τα 600 εκατ. ευρώ, έναντι κερδών άνω των 600 εκατ. ευρώ την ίδια περίοδο του 2019.

Τα αποτελέσματα των τεσσάρων συστημικών τραπεζών

Η πρόταση για την bad bank

Σχετικά με την πρότασή της για ίδρυση bad bank, η ΤτΕ αναφέρει τα βασικά στοιχεία της, τονίζοντας ότι μπορεί να αξιοποιηθεί για να απορροφηθούν όλα τα υφιστάμενα «κόκκινα» δάνεια και τα νέα που θα δημιουργήσει η πανδημία, αλλά και για να απαλλαγούν οι τράπεζες από τις αναβαλλόμενες φορολογικές απαιτήσεις.

Ειδικότερα, η πρόταση της Τράπεζας της Ελλάδος κινείται στους παρακάτω άξονες:

- Προκρίνει τη μεταφορά σε ποσοστό μέχρι το 100% του υφιστάμενου αποθέματος ΜΕΔ, καθώς και των νέων ΜΕΔ που θα προκύψουν μετά το πέρας της πανδημίας, στην AMC (σ.σ.: Asset Management Company - Εταιρεία Διαχείρισης Στοιχείων Ενεργητικού).

- Αξιοποιεί τις υφιστάμενες υποδομές των τραπεζών και τη συμμετοχή τρίτων μερών στους τομείς διαχείρισης των ΜΕΔ, δεδομένου ότι προβλέπει τη μεταφορά των υφιστάμενων σχέσεων παράλληλα με το απόθεμα ΜΕΔ στην AMC.

- Επιτρέπει την κατάρτιση συναλλαγών τιτλοποιήσεων αμιγώς με όρους αγοράς με τη διάθεση του μεγαλύτερου τμήματος των υπό έκδοση τίτλων σε επενδυτές, επιταχύνοντας την εξυγίανση των τραπεζών.

- Διαφοροποιεί τις πηγές εσόδων της αποζημίωσης που λαμβάνει το Ελληνικό Δημόσιο σε αντιστάθμιση για τη χορήγηση εγγύησης. Πρωτίστως, με τη μορφή φορολογικών εσόδων σχετιζόμενων με το ύψος της ονομαστικής αξίας των υπό μεταφορά ΜΕΔ προς την AMC. Δευτερευόντως, με ταμειακή μορφή μέσω ενός σταθερού επιτοκιακού εσόδου υπολογισμένου επί του ποσού της ονομαστικής χορηγηθείσας εγγύησης και, τέλος, με τη μορφή τίτλων από τις τιτλοποιήσεις.

- Προσδιορίζει ότι οι ενδεχόμενες ζημίες που σχετίζονται με το υφιστάμενο απόθεμα ΜΕΔ καταλογίζονται στις τράπεζες και καλύπτονται αποκλειστικά από αυτές και όχι από τον Έλληνα φορολογούμενο.

- Αναλώνει, για την εξυγίανση των ισολογισμών των τραπεζών, το τμήμα των εποπτικών τους κεφαλαίων το οποίο αφορά αποκλειστικά και μόνο την αναβαλλόμενη οριστική και εκκαθαρισμένη φορολογική απαίτηση (DTC), με την ενεργοποίηση μηχανισμού συμψηφισμού με ενδεχόμενες ζημίες, και όχι το τμήμα των λοιπών στοιχείων του Δείκτη Κεφαλαίου Κοινών Μετοχών Κατηγορίας 1 (Common Equity Tier 1 – CET1).

- Διευκολύνει το τραπεζικό σύστημα με τη χορήγηση της δυνατότητας σταδιακής καταβολής του κόστους εξυγίανσης σε βάθος πενταετίας, δίνοντας τον απαραίτητο χρόνο ώστε να διαμορφωθεί ένας ομαλός οδικός χάρτης επαναφοράς σε διατηρήσιμους ρυθμούς ανάπτυξης της ελληνικής οικονομίας και συνεπώς και λειτουργίας του τραπεζικού συστήματος.

- Απελευθερώνει χρηματοδοτικούς και φυσικούς πόρους, είτε αυτοί σχετίζονται με εμπράγματες εξασφαλίσεις, που θα αξιοποιηθούν από βιώσιμες οικονομικές μονάδες, είτε μέσω της αναδιανομής πόρων από τον τραπεζικό τομέα στο πλαίσιο της ενίσχυσης των αναπτυξιακών τάσεων της πραγματικής οικονομίας.

- Τέλος, πρέπει να τονιστεί ότι η πρόταση δεν αποσκοπεί απλώς στην εξυγίανση των τραπεζών, αλλά ταυτόχρονα σε εκτέλεση συναλλαγών σε όρους αγοράς, με τη συμμετοχή ιδιωτών επενδυτών.

- Εν κατακλείδι, η πρόταση της Τράπεζας της Ελλάδος, επιδιώκει την ταυτόχρονη αντιμετώπιση των βασικών προκλήσεων του ελληνικού χρηματοπιστωτικού συστήματος, ενισχύοντας τη σταθερότητα αυτού και εξασφαλίζοντας σημαντικές ωφέλειες για τα πιστωτικά ιδρύματα, το Ελληνικό Δημόσιο και την πραγματική οικονομία.