Σήμα κινδύνου για την ελληνική οικονομία στέλνει η αγορά ομολόγων, προκαλώντας ανησυχία στην Ευρωπαϊκή Κεντρική Τράπεζα, ενώ η κυβέρνηση κάνει απότομη στροφή πολιτικής προς την κατεύθυνση της δημοσιονομικής σταθερότητας και μακριά από οριζόντιες παροχές και, παράλληλα, αναζητεί κινήσεις εντυπωσιασμού, που θα «καλμάρουν» τις διαθέσεις της αγοράς ομολόγων.

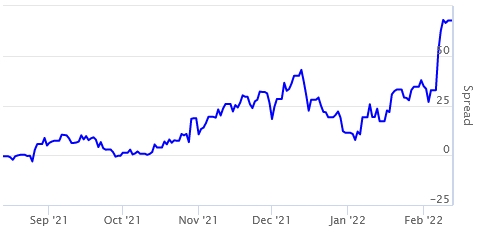

Ο δείκτης που προκαλεί τη μεγαλύτερη ανησυχία, επειδή όχι μόνο δείχνει ότι ανεβαίνει απότομα το κόστος δανεισμού του Δημοσίου, αλλά και ότι η Ελλάδα αρχίζει να ξεχωρίζει αρνητικά ανάμεσα στα κράτη της ευρωζώνης είναι το spread, δηλαδή η διαφορά απόδοσης, των ελληνικών από τα ιταλικά ομόλογα, που θεωρούνται το πλέον «ευαίσθητο» σημείο στην ευρωζώνη σε κάθε αναταραχή που εκδηλώνεται στην αγορά.

Ενώ το spread ελληνικών - γερμανικών ομολόγων έχει ανεβεί σε υψηλό 12μήνου, καθώς η απόδοση του ελληνικού 10ετούς ομολόγου έχει εκτιναχθεί πάνω από το 2,60%, η αντίστοιχη διαφορά από τα ιταλικά 10ετή ομόλογα έχει ανοίξει στην υψηλότερη τιμή της από τον Αύγουστο του 2019 και έχει φθάσει στις 68 μονάδες βάσης.

Το spread ελληνικών - ιταλικών ομολόγων

Πρόκειται για μια δραματική αντιστροφή τάσης. Μόλις τον περασμένο Αύγουστο, η απόδοση των ελληνικών ομολόγων εξακολουθούσε να είναι χαμηλότερη από αυτή των αντίστοιχων ιταλικών, ενώ τον Ιούνιο του 2020 είχε υποχωρήσει στη χαμηλότερη τιμή όλων των εποχών, καθώς τα ελληνικά 10ετή είχαν 23 μονάδες βάσης (0,23%) χαμηλότερη απόδοση από τους αντίστοιχους ιταλικούς τίτλους.

Δύο είναι οι παράγοντες που έχουν συμβάλει στο άνοιγμα της ψαλίδας: Η Ιταλία θεωρείται πλέον ασφαλέστερο στοίχημα από τους επενδυτές της αγοράς ομολόγων, καθώς η κυβέρνηση του Μ. Ντράγκι έχει φέρει πολιτική σταθερότητα και βελτιώνει τις οικονομικές επιδόσεις της χώρας με το δεύτερο μεγαλύτερο χρέος στην ευρωζώνη (ως ποσοστό του ΑΕΠ). Επιπλέον, το σημαντικό ίσως είναι ότι η Ιταλία θα παραμείνει εντός προγραμμάτων ποσοτικής χαλάρωσης της ΕΚΤ και μετά τον Μάρτιο, ενώ η Ελλάδα τίθεται εκτός, αμέσως μόλις ολοκληρωθεί το έκτακτο πρόγραμμα αγοράς ομολόγων, στο πλαίσιο του οποίου η ΕΚΤ έχει αγοράσει μετά τον Μάρτιο του 2020 από τη δευτερογενή αγορά ομόλογα μεγαλύτερης αξίας από αυτά που εξέδωσε το Ελληνικό Δημόσιο, στηρίζοντας αποφασιστικά τη διαμόρφωση χαμηλού κόστους δανεισμού.

Ένας πρόσθετος παράγοντας που δεν μπορεί να αποτιμηθεί ακόμη με βεβαιότητα, αλλά προκαλεί ανησυχία στην αγορά ομολόγων, είναι ο ελληνικός εκλογικός κύκλος. Η χώρα έχει εισέλθει σε παρατεταμένη προεκλογική περίοδο και εκφράζονται φόβοι ότι θα εγκαταλειφθούν οι μεταρρυθμίσεις μετά τη λήξη της ενισχυμένης εποπτείας από τους ευρωπαϊκούς Θεσμούς, το φθινόπωρο, αλλά και ότι η δημοσιονομική πολιτική μπαίνει σε φάσης χαλάρωσης και παροχών, ως είθισται να συμβαίνει στην Ελλάδα.

Ο μεγάλος κίνδυνος για την Αθήνα, που έχει φέρει σε εγρήγορση τους ευρωπαϊκούς Θεσμούς και ειδικά την ΕΚΤ, είναι να μην σταματήσει εδώ η αναπροσαρμογή του κόστους δανεισμού από την αγορά ομολόγων, αλλά να συνεχισθεί και τους επόμενους μήνες, καθώς μάλιστα τον Μάρτιο είναι προγραμματισμένη η ανακοίνωση των αποφάσεων της ΕΚΤ για τη νομισματική πολιτική, που εκτιμάται ότι θα περιλαμβάνουν καθοδήγηση για γρήγορο τερματισμό και του μόνιμου προγράμματος ποσοτικής χαλάρωσης, ώστε από το δεύτερο εξάμηνο του έτους να αρχίσουν οι αυξήσεις επιτοκίων.

Το μεγάλο ερώτημα είναι πού θα σταματήσει η αύξηση του κόστους δανεισμού, που είναι προς παρόν ανεκτή από την ελληνική κυβέρνηση. Με το spread από τα γερμανικά ομόλογα να έχει εκτιναχθεί ήδη στις 233 μονάδες βάσης (2,33%), η Ελλάδα λίγο απέχει από τα επίπεδα των μέσων Μαρτίου 2020. Τότε, με το ξέσπασμα της πανδημίας και πριν ανακοινώσει η ΕΚΤ το έκτακτο πρόγραμμα αγοράς ομολόγων, που περιέλαβε για πρώτη φορά και τα ελληνικά, το spread είχε εκτιναχθεί στις 315 μ.β. και είχε αρχίσει να προβάλλει απειλητικά το φάσμα του αποκλεισμού της χώρας από την αγορά ομολόγων, καθώς δεν είναι βιώσιμος ο δανεισμός με κόστος που θα ξεπερνούσε το 4%. Με τα σημερινά δεδομένα, η απόσταση από την τιμή του spread του Μαρτίου 2020 έχει μειωθεί ανησυχητικά, στις 80 μονάδες βάσης.

Για τους κεντρικούς τραπεζίτες στη Φραγκφούρτη, η κατάσταση γίνεται και πολιτικά προβληματική, καθώς η Ελλάδα αρχίζει να γίνεται μια διακριτή περίπτωση χώρας που πιέζεται περισσότερο από την αγορά ομολόγων, κάτι που φαίνεται από το άνοιγμα του spread από τα ιταλικά ομόλογα. Η ΕΚΤ έχει δεσμευθεί τον Δεκέμβριο ότι θα παρεμβαίνει για τη στήριξη των ελληνικών ομολόγων και μετά τον Μάρτιο, αλλά θα το κάνει μόνο όταν επικρατεί μια γενικευμένη αναταραχή στην αγορά, ως αποτέλεσμα των εξελίξεων στην κρίση της πανδημίας. Θα είναι πολύ πιο δύσκολο, όμως, να πεισθούν οι πιο «σκληροί» κεντρικοί τραπεζίτες να εγκρίνουν στήριξη στην Ελλάδα, αν είναι η μοναδική οικονομία που δέχεται ακραία πίεση.

Εντείνεται η πίεση στην κυβέρνηση

Τα μηνύματα προς την ελληνική κυβέρνηση για την ανάγκη να δείξει «καλό πρόσωπο» στους επενδυτές της αγοράς ομολόγων και να αποφευχθούν περαιτέρω επιπλοκές έφθασαν με πολλούς τρόπους τις τελευταίες ημέρες και είχαν άμεσο αποτέλεσμα να... κοπούν αμέσως οι υποσχέσεις από τα στελέχη του οικονομικού επιτελείου για την εξέταση μέτρων στήριξης των νοικοκυριών και των επιχειρήσεων με πολύ υψηλό κόστος, όπως οι οριζόντιες μειώσεις έμμεσων φόρων σε τρόφιμα και καύσιμα.

Ο εκπρόσωπος της ΕΚΤ στο σχήμα εποπτείας των Θεσμών επέλεξε το πρακτορείο Bloomberg για να ζητήσει δημόσια από την κυβέρνηση να δεσμευθεί ότι θα συνεχίσει τις μεταρρυθμίσεις και μετά τη λήξη της ενισχυμένης εποπτείας, ενώ η Ευρωπαϊκή Επιτροπή, στο πλαίσιο της νέας της έκθεσης για την ευρωπαϊκή οικονομία, εμμέσως πλην σαφώς κάλεσε την κυβέρνηση να αποφύγει μεγάλες αυξήσεις του βασικού μισθού τον Μάιο, που θα τροφοδοτούσαν τον πληθωρισμό. Σύμφωνα με πληροφορίες, σαφείς υποδείξεις στον Χρήστο Σταϊκούρα για τη συνέχιση μιας αυστηρής οικονομικής πολιτικής, που δεν θα δημιουργήσει προβλήματα στην πρόσβαση της χώρας στην αγορά για δανεισμό, έγιναν και από τον Γερμανό ΥΠΟΙΚ, Κρίστιαν Λίντνερ, σε τηλεδιάσκεψη που έγινε αυτή την εβδομάδα.

Ήδη η κυβέρνηση, μέσω της τηλεοπτικής, χθεσινής συνέντευξης του Κ. Μητσοτάκη, έστειλε σαφή μηνύματα συγκράτησης των παροχών, οι οποίες, όπως τονίσθηκε, θα είναι στοχευμένες και δεν θα θέσουν σε κίνδυνο την εκτέλεση του προϋπολογισμού. Από όλες τις παροχές που είχαν συζητηθεί, η μόνη που έμεινε στο τραπέζι είναι μια έκτακτη εισοδηματική ενίσχυση στους πλέον ευάλωτους (χαμηλοσυνταξιούχοι, δικαιούχοι ΚΕΑ, μακροχρόνια άνεργοι), ενώ ο πρωθυπουργός επανέλαβε τη γνωστή υπόσχεση για κατάργηση της εισφοράς αλληλεγγύης το 2023. Έκανε, επίσης, λόγο για σημαντική αύξηση του κατώτατου μισθού, αλλά παραμένει ασαφές αν, υπό το βάρος των πιέσεων της Κομισιόν και του υψηλού πληθωρισμού, θα εκπληρωθούν τελικά οι προσδοκίες για μια αύξηση που θα ξεπεράσει το 5%.

Στο μεταξύ, η κυβέρνηση αναζητά τρόπους για να ανακτήσει την εμπιστοσύνη της αγοράς ομολόγων. Η εκ νέου δέσμευση Μητσοτάκη για εκλογές στο τέλος της τετραετίας περιορίζει, σε κάποιο βαθμό, την ανησυχία των επενδυτών για προεκλογικές παροχές. Αυτό, όμως, δεν φαίνεται ότι αρκεί για να υποχωρήσουν οι αποδόσεις των ομολόγων. Ένα μέτρο που εξετάζεται, για να δοθεί μια νέα διαβεβαίωση ότι θα συνεχισθεί η αυστηρή δημοσιονομική πολιτική, είναι να αναθεωρηθεί ο στόχος για το πρωτογενές έλλειμμα του 2022, στο πλαίσιο του νέου Μεσοπρόθεσμου Προγράμματος. Μια μικρή αναθεώρηση, από το -1,4% στο -1% εκτιμάται ότι θα έδινε το στίγμα της αποφασιστικότητας της κυβέρνησης όχι μόνο να εφαρμόσει τον προϋπολογισμό με συνέπεια, αλλά και με ακόμη μεγαλύτερη αυστηρότητα ως προς τη συγκράτηση των ελλειμμάτων.